【目次】

■NISA・積立NISAとは?

by Steven Zwerink(画像:Creative Commons)

●NISA(ニーサ)とは?

NISAの基礎知識|金融庁

NISAの最大のメリットは、NISA口座で購入した金融商品(株式や投資信託など)の配当金、譲渡益等が非課税になる点にあります。少額から投資が可能で、5年間、NISA口座で年間120万円の範囲内で購入した金融商品から得た利益(配当金、譲渡益等)に税金がかかりません。

NISAとは、通常株式や投資信託などの金融商品に投資して、売却益や配当益を得ると税金がかかるのですが、NISA口座で購入した金融商品の配当金、譲渡益が非課税になる、つまり税金がかからなくなるというメリットがある制度です。

少額投資ができ、5年間NISA口座で年間120万円の範囲内で購入した金融商品から得た利益には税金がかかりません。

ちなみに、NISAは、イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにしており、日本版NISAでNISA(ニーサ・Nippon Individual Savings Account)という名前になっています。

【追記(2022/8/29)】

新しいNISA制度|金融庁によれば、2024年以降、一般NISAの非課税対象および非課税投資枠が見直され、2階建ての新しいNISAに変わります。

(非課税対象)

1階 一定の投資信託への投資から得られる分配金や譲渡益

2階 株式・投資信託等への投資から得られる配当金・分配金や譲渡益

(非課税投資枠)

1階 新規投資額で毎年20万円が上限 (非課税投資枠は最大100万円)

2階 新規投資額で毎年102万円が上限(非課税投資枠は最大510万円)

※2階部分を利用するためには、原則として、1階部分で積立投資を行う必要がある。

(非課税期間)

最長5年間

※期間終了後、1階部分で購入した投資信託については、つみたてNISAの非課税投資枠への移管(ロールオーバー)による継続保有が可能。

(投資可能期間)

2024年~2028年

●つみたてNISAとは?

つみたてNISAの概要|金融庁

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています(

つみたてNISAは、2018年1月からスタートした、少額からの長期・積立・分散投資を支援するための非課税制度です。

特徴として、つみたてNISAの対象となる投資信託は安定的な資産形成を目指す、長期・積み立て・分散投資に適した商品になるよう、販売手数料が0円(ノーロード)で信託報酬も低い商品や頻繁に分配金が支払われない商品などの法令上の条件が設けられています。

■NISA開設までの流れ

NISAを始める|金融庁

1)NISAを取り扱っている金融機関を決める

どんな金融商品を取り扱っているかが金融機関によって異なりますので、証券会社・銀行・信託銀行・投信会社・郵便局・農協・信用金庫・信用組合・生命保険会社・労働金庫からチェックしましょう。

2)金融機関からNISA口座開設書類を入手

3)金融機関に書類を提出

3)金融機関が税務署にNISA口座開設申請

4)税務署が申請書類をチェック

5)金融機関から申請結果の連絡

6)NISA口座開設

■一般NISAとつみたてNISAの特徴

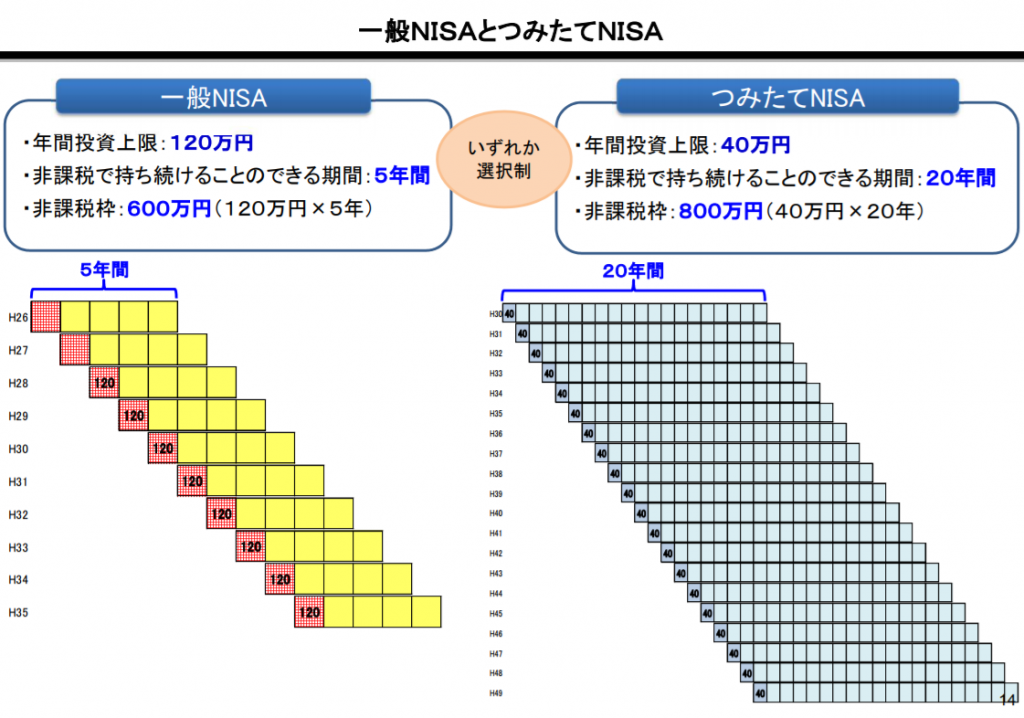

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

一般NISAと積立NISAは選択制です。

●一般NISA

・年間投資上限:120万円

・非課税で持ち続けることのできる期間:5年間

・非課税枠:600万円(120万円×5年)

●つみたてNISA

・年間投資上限:40万円

・非課税で持ち続けることのできる期間:20年間

・非課税投資枠:800万円(40万円×20年)

→ 投資運用初心者がNISAで投資信託を始めた時の失敗談|今振り返って気づいた3つの間違いとは? について詳しくはこちら

■金融機関を変更する場合

NISA口座(NISA/つみたてNISA)では、取引する金融機関を年単位で変更することができます。

注意すべき点として、これを言い換えると、2018年度にA金融機関でNISA口座での取引を行なった場合には、B金融機関への変更はできないということです。

取引商品のラインナップや取引手数料を比べてみると、こちらの方がいいかなという場合には、取引する金融機関を変更することができるのですが、その際には手続きが必要になります。

1. 非課税口座開設届出書

2. 本人確認書類およびマイナンバーを確認できる個人番号記載書類(「通知カード」「個人番号カード」も可)

3. 「勘定廃止通知書」または「非課税口座廃止通知書」を現在ご利用中の金融機関から発行してもらう必要があります。

■まとめ

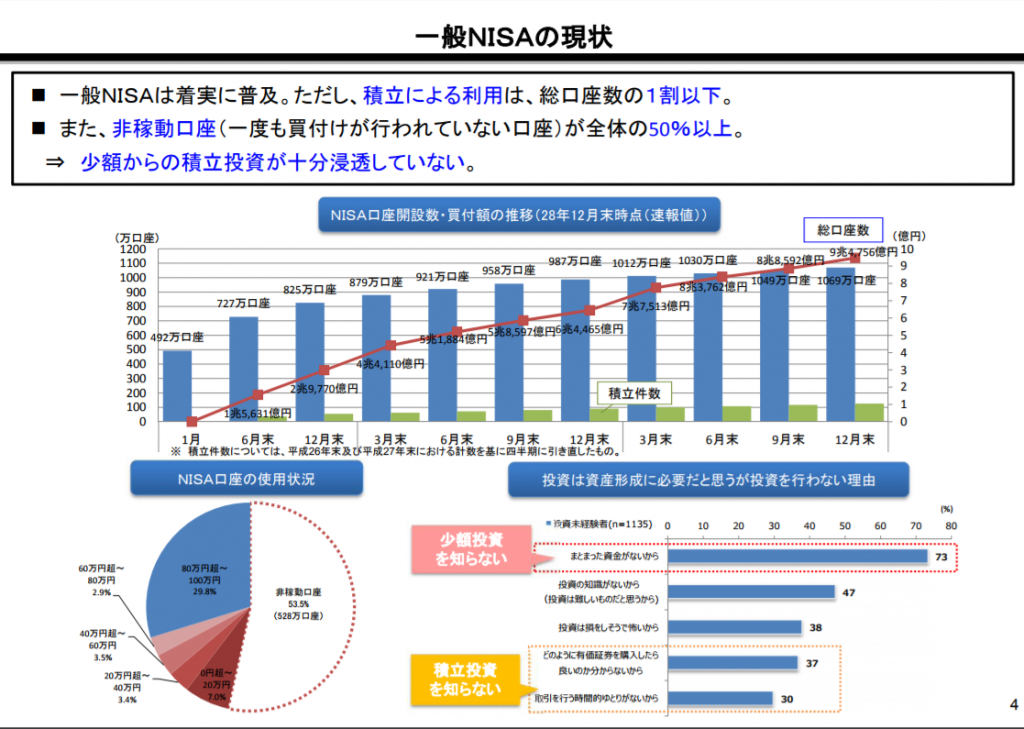

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

NISA口座開設数・買付額の推移を見ると、着実に総口座数・買い付け額は増加傾向にありますが、NISA口座の使用状況をみると、非稼動口座(一度も買付けが行われていない口座)が全体の50%以上なり、投資は資産形成に必要だと思うが投資を行わないという理由からは少額投資や積立投資を知らない人が多いということがわかります。

少額投資であっても、また低リスク商品であっても、若いうちから始めていれば、時間と複利の力を味方につければ、将来の資金作りになるでしょう。

将来的には分散投資か集中投資かを選択することがあるかもしれませんが、まずは早いうちから学んで実践することがお金の不安を減らすことにもつながるはずです。

ぜひNISAまたはつみたてNISAで将来のための資産形成のために投資を検討してみましょう!

【関連記事】

- 「教育資金」に不安を感じる親は7割強!1位「どのくらい必要かわからない」6割弱|ジュニアNISAを活用して進学に向けての準備金を子供の時から準備しよう!

- 【初心者向け】老後の資産を作る!定期預金・iDeCo・NISA・保険の特徴を知り、少額・分散投資ができることを知ろう!

- iDeCo(イデコ:個人型確定拠出年金)とは?わかりやすく簡単に!|申し込みまでの流れ・金融機関の選び方・運用商品の種類・運用商品の選び方をアニメ動画でチェック!

- LINE、ネット証券「FOLIO」に出資|テーマを選び少額投資から始められるアプリで資産運用が身近な時代が来る!?

- SBI証券の少額テーマ投資サービス「S株Now!」とはどんなサービス?|テーマ別少額投資・分散投資で経済や世の中を勉強しながら投資

- 100万で資産運用したい人へのアドバイス|自分のビジネスをしたり自分に投資することが一番の資産運用?|はじめて資産運用をする人に陥りがちな罠とは?

【参考リンク】

- 資産運用シミュレーション|金融庁