参考画像:家計管理とライフプランニングより

金融庁の「高校向け 金融経済教育指導教材の公表について」が大人にも役立つとSNSで話題になりました。

2022年4月からの成年年齢引下げにより、「18歳」から携帯電話を契約する、一人暮らしの部屋を借りる、クレジットカードをつくる、ローンを組むなど様々な契約を自ら行えるようになったことから、自由度が高まったものの、その分早いうちから金融に関する知識を身につける重要性が高まりました。

「高校生のための金融リテラシー講座」は「使う」「備える」「貯める・増やす」「借りる」「金融トラブル」と項目別に「自分のこれからのライフプラン」「ライフプランを実現するために必要なお金をどう管理し、資産形成をしたらいいか」「金融トラブルへの対処法」を学ぶことができます。

金融リテラシー(マネーリテラシー)が低い人は老後の不安が多い!2つの理由|健康・お金のことを学ぶことが幸せな老後の秘訣|広島大学によれば、金融に詳しい人は老後に対する心配が少ない傾向があることがわかったそうです。

金融リテラシーが高い人ほど老後に対する不安が少ない理由としては2つあると考えられます。

1.金融リテラシーが高い人ほど資産が多いから

2.金融リテラシーの高さが将来の課題に対する対処への自信を深めるから

老後保障と介護保障の十分な準備ができておらず老後生活の不安を抱えている|平成28年度生活保障に関する調査によれば、老後生活(老後保障)と介護(介護保障)となると、十分な準備ができておらず、不安を抱えているようです。

その理由の一つとしては、金融や保険に関する知識不足があると考えられ、平成28年度生活保障に関する調査でも、金融・保険に関するいずれの知識についても「詳しくない」と答えた人が7割強となっています。

つまり、若いうちから金融知識を身につけることが老後に対する不安が少なくなりますし、その知識を身につけるのは大人になってからでも遅いことではありません。

ぜひみなさんも「高校生のための金融リテラシー講座」で学んでみてくださいね。

■「家計管理とプランニング」の要約

●正社員と正社員以外の年収の違いをみると、統計から試算したデータでは、正社員の場合、年齢が上がるにつれて収入が高くなる一方、正社員以外の場合は年齢によってあまり変わらず、大きな差があることが分かる。

●収入以外の面でも、労働時間や福利厚生、社会保険制度など、働き方によって様々な違いがあり、その違いがあることを知ったうえで、自分がどのように働くかを考え、選ぶことが重要。

●「教育」「住宅」「老後」が「人生の3大費用」

■「使う」の要約

家計管理では、収支を黒字にすることが基本で、貯蓄の発想を転換し、先に収入から一定額を貯蓄に回し、支出をやりくりするとお金がたまりやすくなる。

■「備える」の要約

●ライフプランに合わせて、社会保険、資産形成、民間保険(生命保険・損害保険)を組み合わせて利用する。

■「貯める・増やす」の要約

●リターンを獲得するにはリスクを取る必要があることを知る

●長期で投資を行うと、複利でリターンが大きくなることを知る。「複利」の効果は金利が高ければ高いほど、期間が長ければ長いほど、大きくなります。

●超低金利のもとでは、預貯金ではお金は増えず、また物価上昇(インフレ)すると、貯蓄の価値が目減りする可能性がある。

●金融商品を選ぶときのポイントとしては、安全性(お金が減らないかどうか)、収益性(どれくらい利益が期待できるか)、流動性(必要なときにお金を引き出しやすいかどうか)の3つの観点がある。安全性や流動性が高いものは、収益性が低くなり、一方、収益性が高いものは安全性や流動性が低くなるので、3つの基準すべてを満たす金融商品はないということを知っておく。

例えば、預金は、一般に「安全性」が高く、元本が確保され、「流動性」も高い(現金に換えやすい)、一方「収益性」は低くなる。リターンがゼロ、リスクもほぼゼロ。

債券は、「安全性」は、国債は国の信用力により高く、社債は発行した会社次第。「収益性」は、一般に預金よりも高いですが、満期前に売る場合には元本割れになる可能性もある。低リスク低リターン。

株式は、「安全性」は低いですが、高い「収益性」が期待できる金融商品。、ハイリスクハイリターン。

投資信託の収益性、安全性、流動性は、内容次第です。運用対象が債券中心、株式中心、不動産中心、海外資産中心などがある。

■「借りる」の要約

●お金を「借りる」ということは、将来の収入の先取り。

●クレジットカードも2回払いまでは手数料がかかりませんが、3回払い以上やリボ払いという払い方は高い手数料がかかります。

●毎月一定額を返済するリボルビング払い、通称リボ払いは、12-15%の手数料がかかると、借金の元本の部分がなかなか減らないのでトータルの支払いは結局は大きくなることに注意が必要。

■「金融トラブル」の要約

●ネットワークビジネスとも呼ばれる「マルチ商法」は、商品やサービスを契約して、次は自分が買い手を勧誘して、販売組織を拡大させていく取引のこと。

大学生を中心に広がっているのがバイナリーオプション取引などに関して、投資用のUSBメモリを高額で販売する詐欺的なトラブル。バイナリーオプション取引というのは、ある時点の価格が上がるか下がるかを予想して二者択一で選ぶという、非常にリスクの高い取引。

→ その他にも暗号資産や海外の不動産事業、SNS個人間融資など金融トラブルになるものがありますが、金融トラブルの重要なポイントは、情報の非対称性です。情報の非対称性とは、「売り手」と「買い手」の間において、「売り手」のみが専門知識と情報を有し、「買い手」はそれを知らないというように、双方で情報と知識の共有ができていない状態のことで、その状態を悪用して、「売り手」が「買い手」をだましてくることがあるのです。

■まとめ

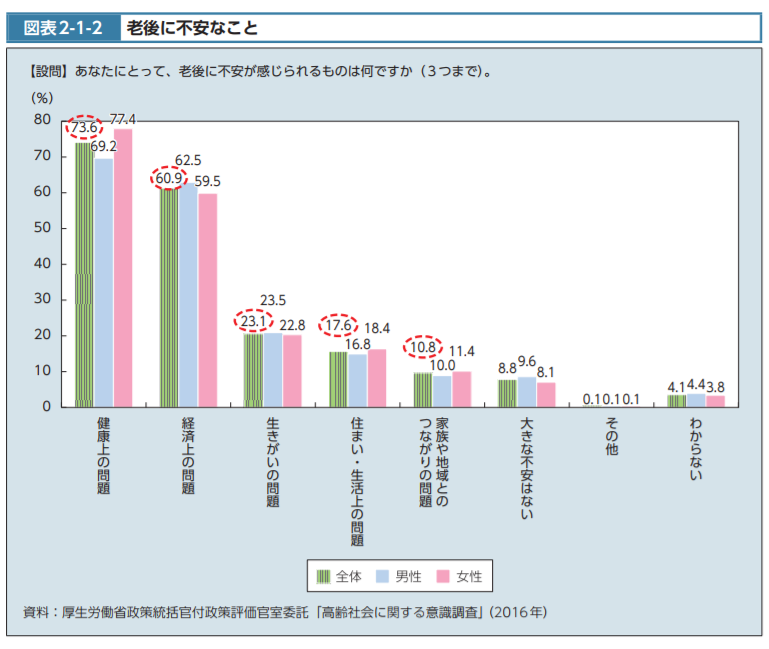

参考画像:老後に不安なこと|平成28年版厚生白書|スクリーンショット

厚生労働省で行った意識調査で40歳以上の男女に「あなたにとって、老後に不安が感じられるものは何ですか?」と質問に対して、「健康上の問題(73.6%)」が最も多く、次いで「経済上の問題(60.9%)」となっています。

このように、人は年を重ねるにつれて、健康(自分自身や家族の健康)や老後の資産設計への関心が高くなっていきます。

「人生100歳時代」を迎えるにあたって、ポイントとなるのは、「いかに健康寿命(日常生活に制限のない期間)を長くするか」と「寿命が長くなっても、また万が一介護が必要になっても安心できるほどの老後の資産形成をしていること」です。

以前平均年齢100年時代をどう生きるかということを問われている本「ライフシフト」が話題になりました。

誰もが100歳まで生きることができるようになったときに、どのようなライフプランを立てたら良いのかというのは、これまで生きてきた人から学ぶことができないため、自分たちで考えていかなければならない問題です。

【関連記事】

老後の不安を少しでも小さくするためにも、健康寿命を長くすること、そして安心できる老後の資産形成をするために、学んで実践していきましょう!

P.S.

2022年4月からの成年年齢引下げにより高校で金融教育が行われるようになったけど、消費者庁の”簡単な作業をするだけで「誰でも1日当たり数万円を稼ぐことができる」などの勧誘により「副業」の「マニュアル」を消費者に購入させたケース”で授業をやるといいんじゃない?https://t.co/9rsNBgpayw https://t.co/v4uPVSaXa0 pic.twitter.com/EP0oFOBW4P

— 健康美容ブログ「HAKUR」|女性の知りたいがココにある! (@4050health) April 13, 2022

【関連記事】

- 性別(男性・女性)・年齢階級別にみる悩みやストレスの原因からわかること|国民生活基礎調査

- 病気やケガが原因で就労不能になった場合の生活資金に対して約8割の人が「不安」|必要な生活資金はいくら?どんな経済的準備手段を用意している?|平成27年度生命保険に関する全国実態調査

- CASH・ZOZOツケ払い・メルカリNOW・給料前借り(前払い)アプリ・サービス・・・今やりたい・買いたいことを我慢せずにお金を前借り、モノを現金化するサービスを利用してもいいの?

- 私たちは高齢化に伴う健康や金融リスクを低く見積もりがち!?|英エコノミスト「リアリティ・チェック:健康・経済プラン・QOLが映し出す未来像と現実のギャップ」

- NISA(ニーサ)・つみたてNISAとは?簡単にわかりやすく!|NISAのメリット・NISA開設までの流れ・一般NISAと積立NISAの特徴

- iDeCo(イデコ:個人型確定拠出年金)とは?わかりやすく簡単に!|運用商品の選び方・申し込みまでの流れ・金融機関の選び方・運用商品の種類をアニメ動画でチェック!

- 【老後資金】4割以上は公的年金のみで対策をしておらず、2割は預貯金やタンス預金のみ!

100万で資産運用したい人へのアドバイス|自分のビジネスをしたり自分に投資することが一番の資産運用?|はじめて資産運用をする人に陥りがちな罠とは?