【目次】

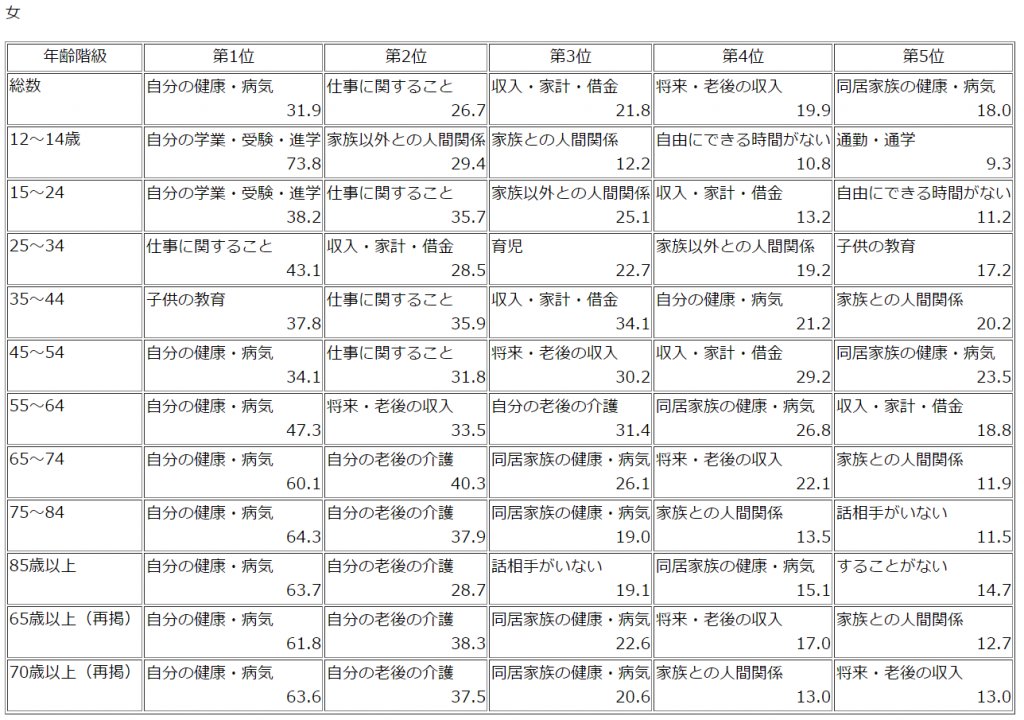

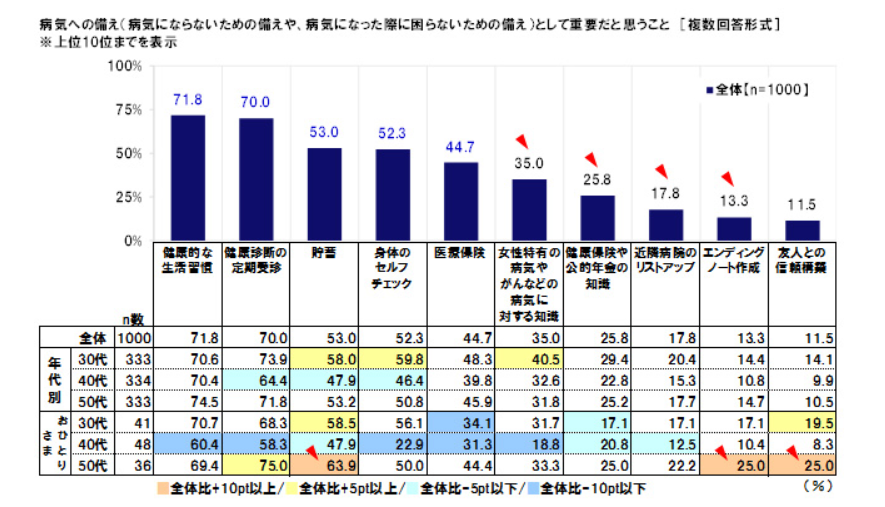

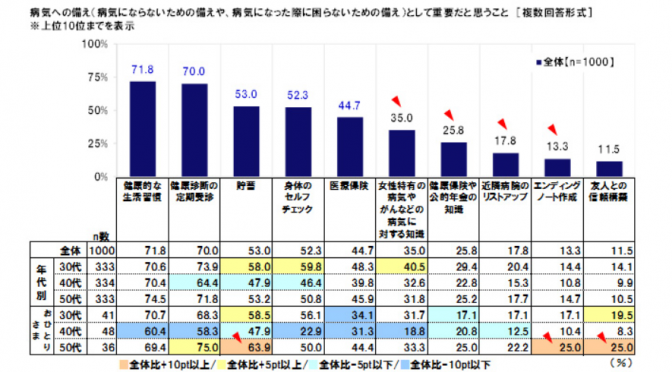

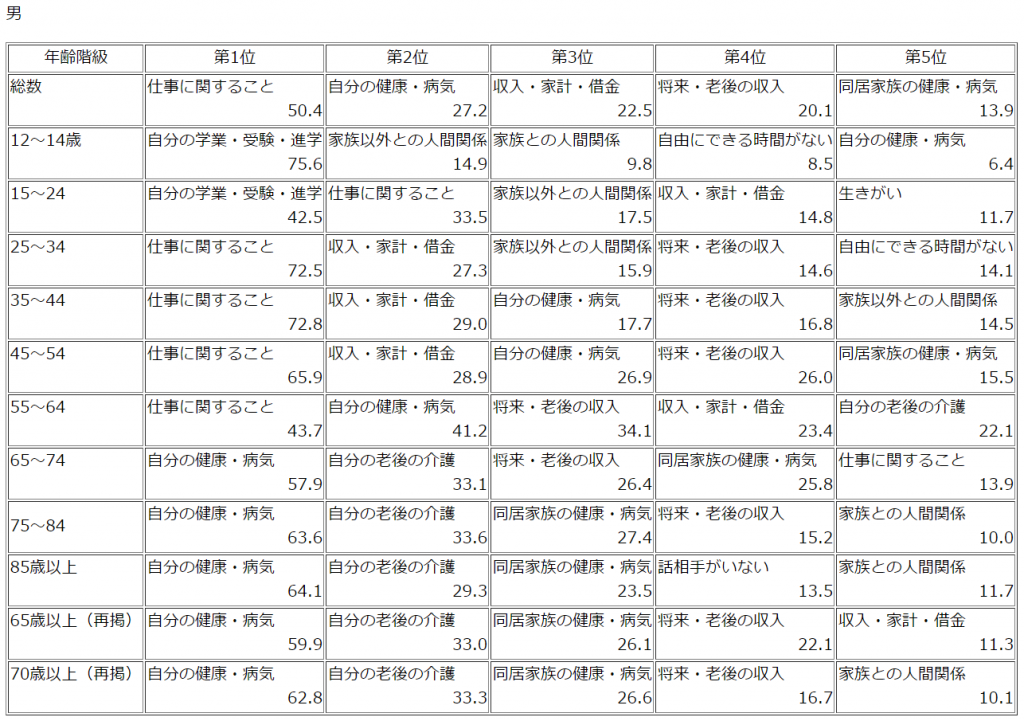

■お金に対する悩みが尽きない!

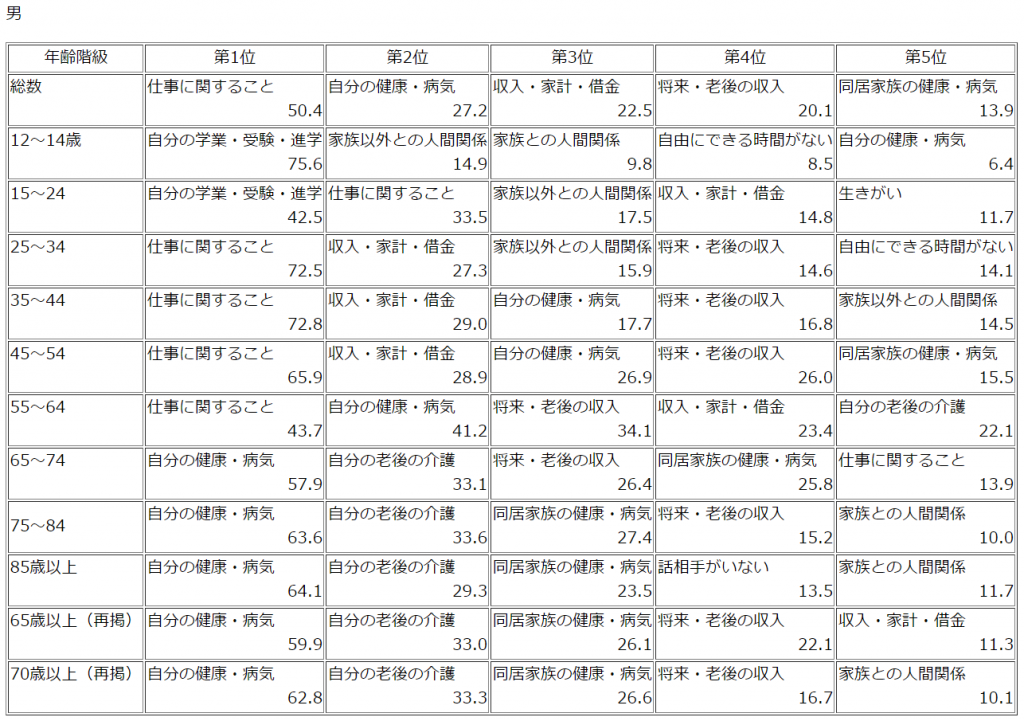

性別(男性・女性)・年齢階級別にみる悩みやストレスの原因からわかることで紹介した厚生労働省の平成13年国民生活基礎調査の概況|によれば、男性は15歳のころから84歳に至るまで、女性は15歳のころから74歳に至るまで、「収入・家計・借金」や「将来・老後の収入」についての悩みがあることからお金に関する悩みは尽きないということが分かります。

【男性】性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

【男性】性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

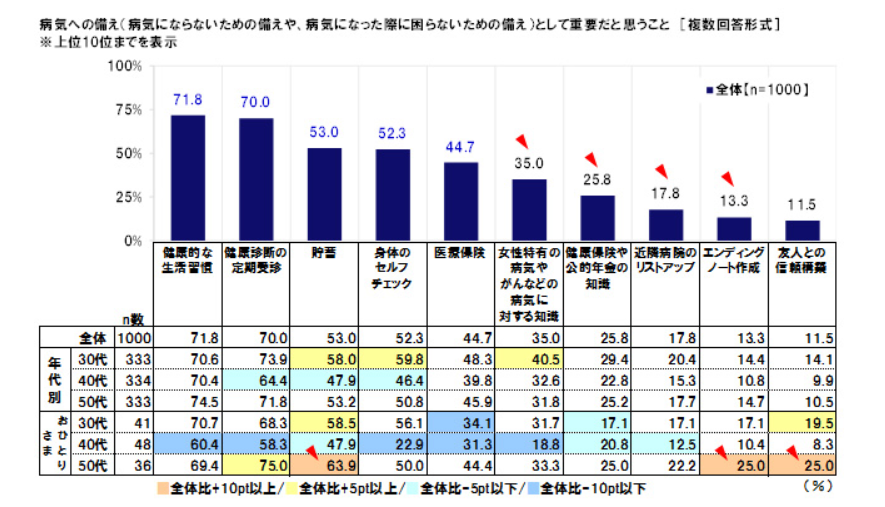

参考画像:表22 性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

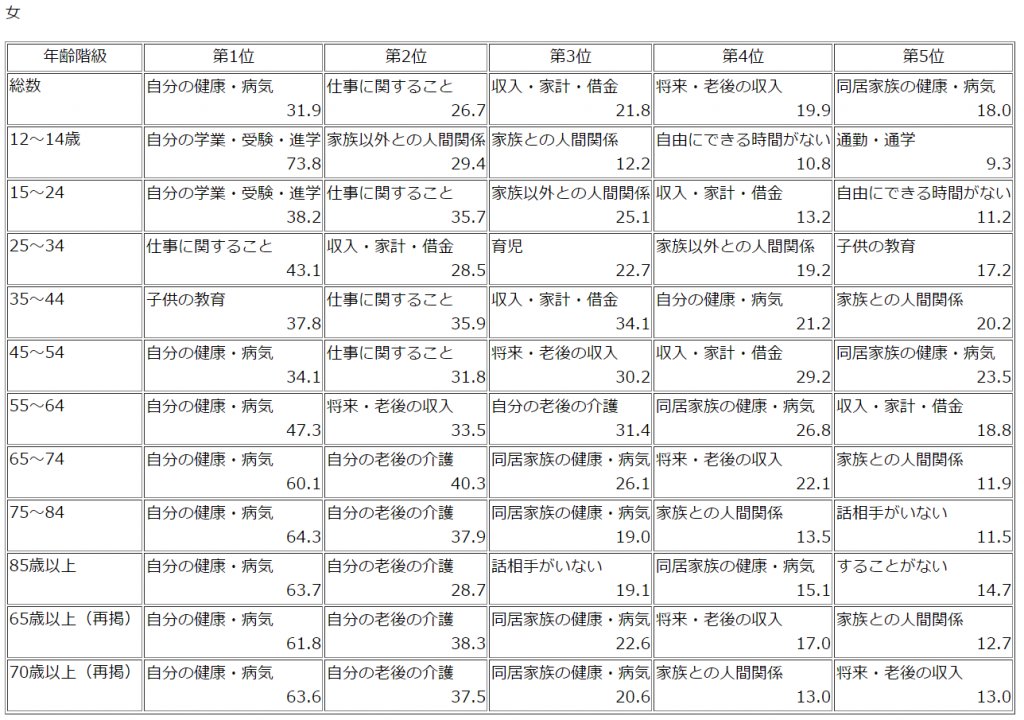

【女性】性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

【女性】性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

参考画像:表22 性・年齢階級別にみた上位5位までの悩みやストレスの原因|悩みやストレスの状況|平成13年 国民生活基礎調査の概況|厚生労働省

60歳以上の人が現在欲しいものは、「お金」 が 「幸せ」 を上回る|博報堂生活総合研究所(2016/6/24)で紹介した博報堂生活総合研究所が、1986年から30年間にわたり60歳~74歳を対象に行った調査によれば、現在欲しいものは、「お金」 が 「幸せ」 を上回るという結果が出たそうで、貯金を切り崩しつつ、年金で生活する生活を行なうということを考えた上で、先の見通しは暗いと考える人が多くなっていると考えられます。

■ゆとりある老後の生活には月額30万が必要!?

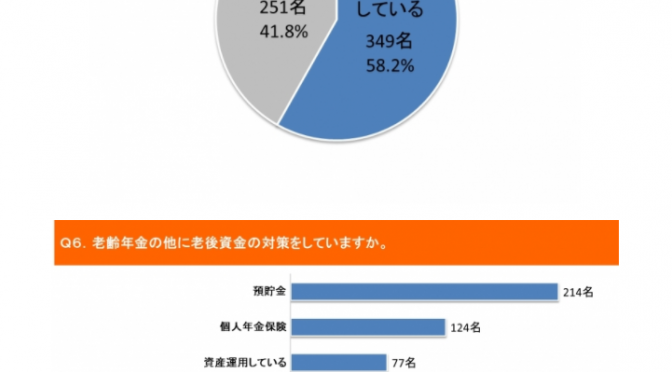

2017年の還暦人(かんれきびと)に関する調査|PGF生命

全回答者(2,000名)に、60歳以降の生活費として、最低限必要だと思う金額はどのくらいだと考えているか(配偶者がいる場合は夫婦2人分)聞いたところ、「20万~24万円台」(27.0%)を中心に回答が集まり、平均額は20.8万円となりました。

同様に、ゆとりのある生活のために必要だと思う金額を聞いたところ、「30万~34万円台」(30.6%)を中心に回答が集まり、平均額は30.1万円となりました。

PGF生命(プルデンシャル ジブラルタ ファイナンシャル生命保険株式会社)調べによれば、今年還暦を迎える1957年生まれの男女に尋ねたところ、生活費は最低月20万8千円、ゆとりがある生活のためには月30万1千円(平均額)欲しいと回答しています。

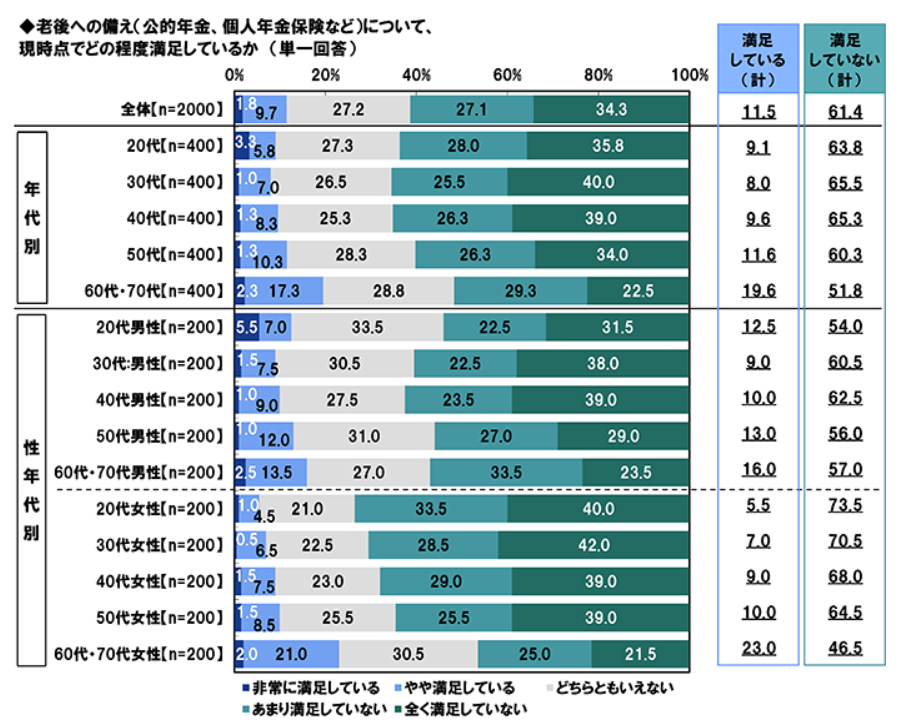

■ゆとりある老後の生活にはお金は必要だけど、十分な準備ができてない世帯が多い!

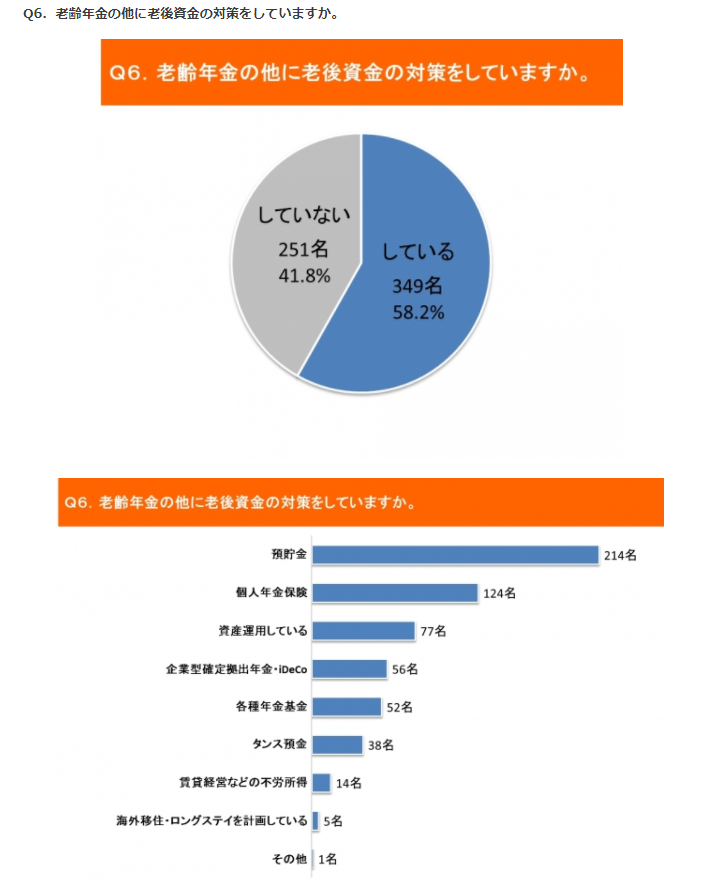

また、老後保障と介護保障の十分な準備ができておらず老後生活の不安を抱えている|平成28年度生活保障に関する調査で紹介した「平成28年度 生活保障に関する調査(速報版)」によれば、老後生活(老後保障)と介護(介護保障)となると、十分な準備ができておらず、不安を抱えているようです。

老後を夫婦2人で暮らしていく上で、「ゆとりある老後生活費」は月額34.9万円となっているのですが、老後保障・介護保障に関しては「充足感なし」と答えた人が7割を超えており、準備手段である個人年金保険の加入率や介護保険・介護特約の加入率をみても低水準であり、十分な準備ができていないことがうかがえます。

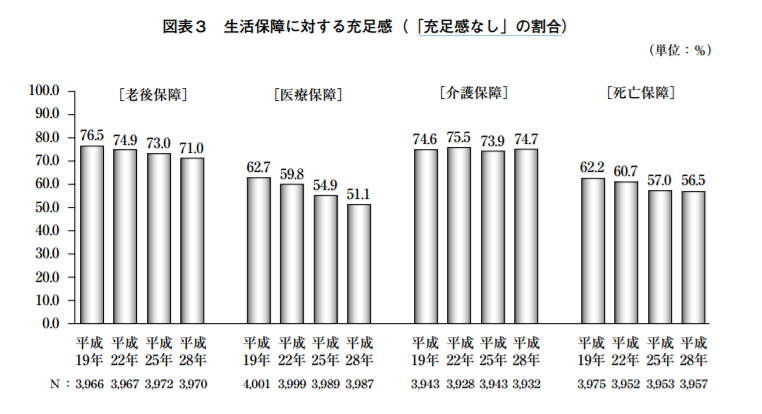

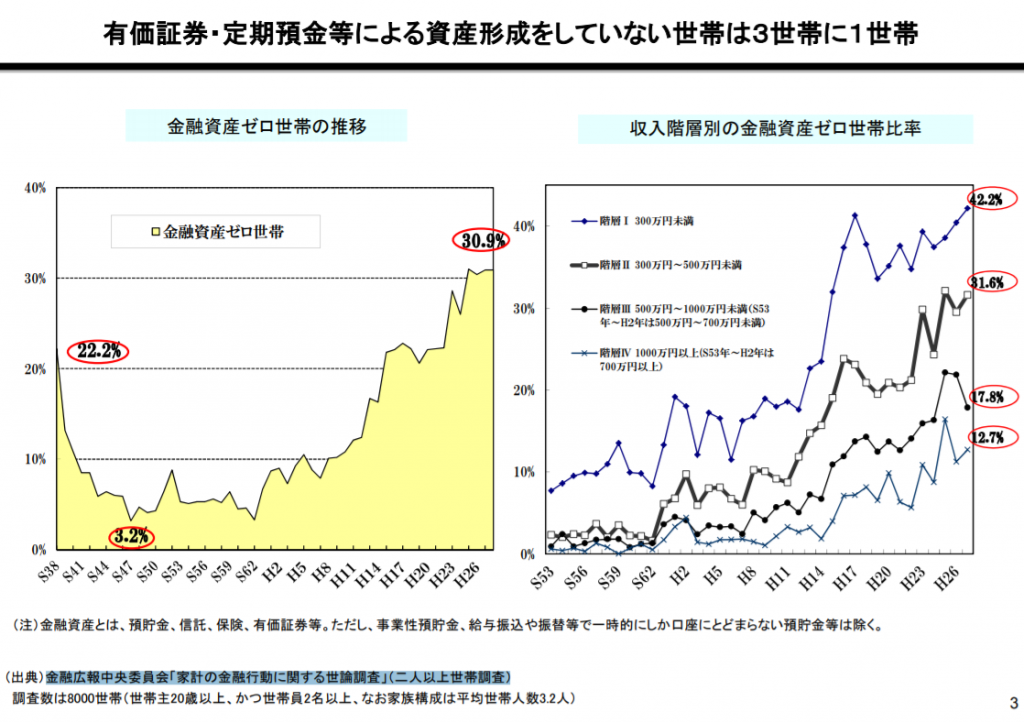

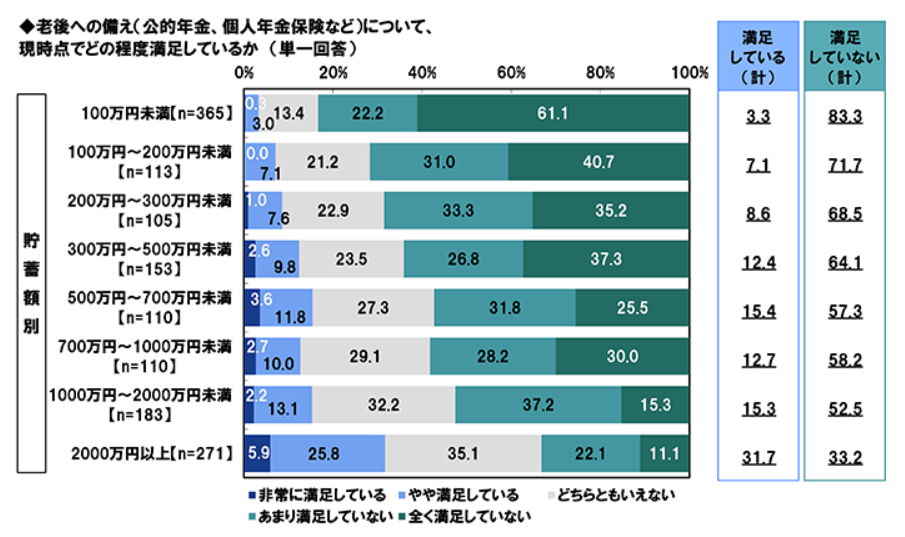

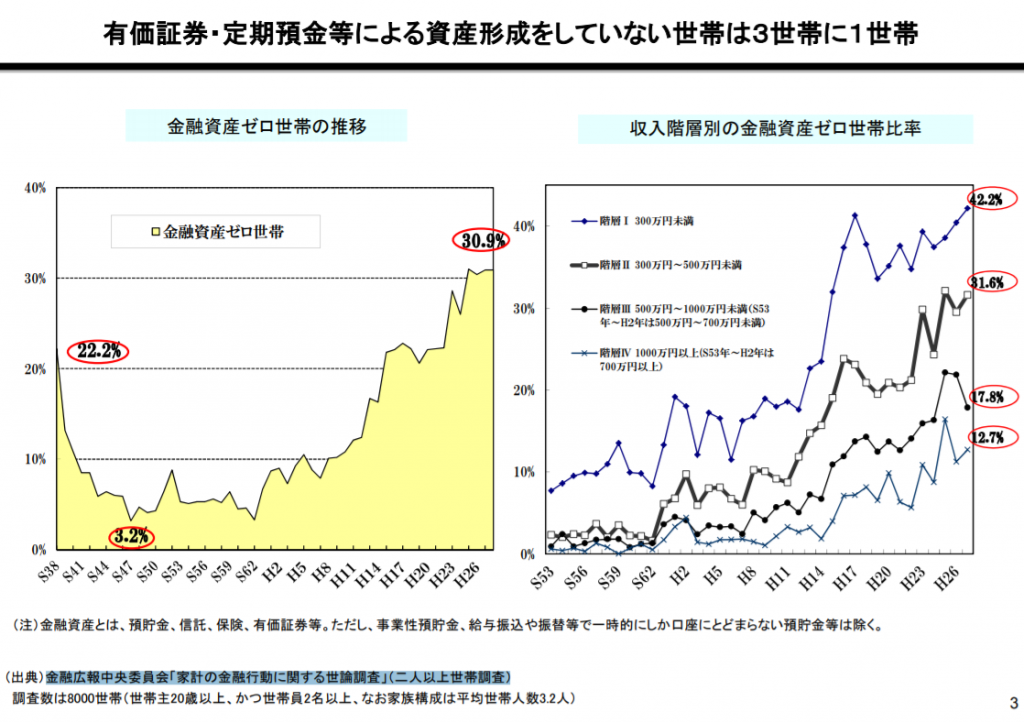

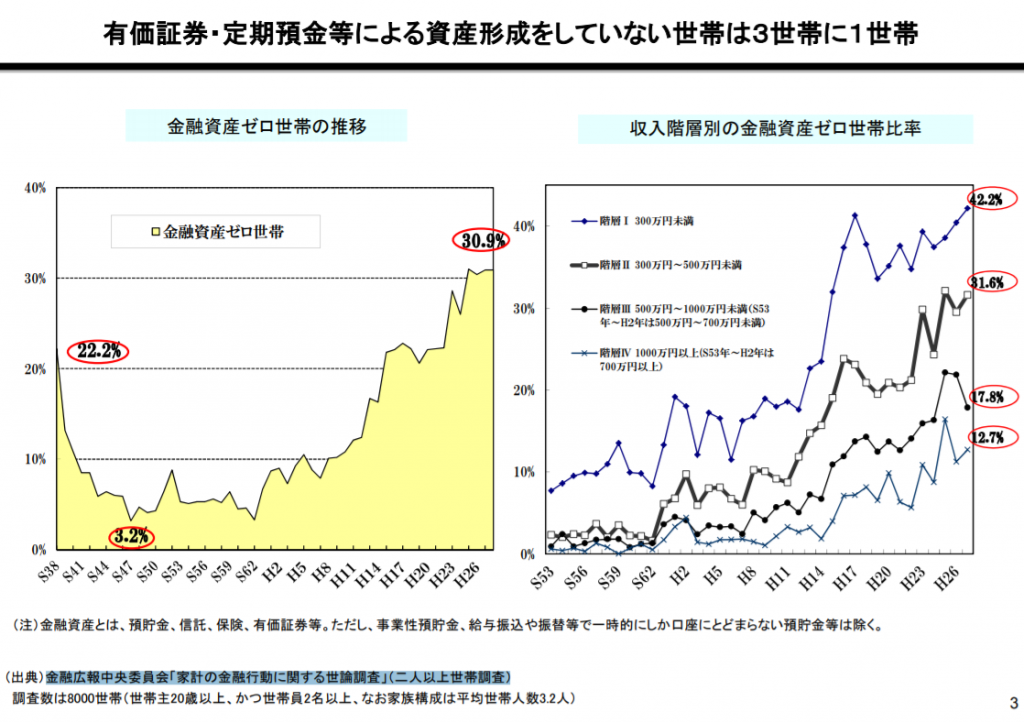

有価証券・定期預金等による資産形成をしていない世帯は3世帯に1世帯|金融庁

有価証券・定期預金等による資産形成をしていない世帯は3世帯に1世帯|金融庁

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

金融広報中央委員会「家計の金融行動に関する世論調査」(二人以上世帯調査)によれば、有価証券・定期預金等による資産形成をしていない世帯は3世帯に1世帯なのだそうです。

また、第一生命が全国の40代・50代の男女3,376名を対象に行なったアンケート調査によれば、現在の生活に対する不安よりも、老後に対する不安の方が大きいようです。

その理由には、「公的年金だけでは生活できない」(64.7%)と答えていることや老後の資産形成の準備ができていないことがうかがえます。

■老後の不安がある(=お金に対する悩みが尽きない)理由は金融・保険・投資などお金に対する知識不足が原因!?

この老後に対する不安の原因には、金融や保険、投資などお金に関する知識不足があるのではないでしょうか?

金融リテラシーが低い人は老後の不安が多い!2つの理由|健康・お金のことを学ぶことが幸せな老後の秘訣|広島大学で紹介した広島大学大学院社会科学研究科の角谷快彦准教授とムスタファ・サイドゥ・ラヒム・カン研究助手が、大阪大学が約4,500人を対象としてアンケート調査から、複利や金利、リスク回避、国債などの質問の正答率で算出される金融リテラシーが、被験者の老後の生活不安の度合いにどのような影響を及ぼしているかを分析したところ、金融に詳しい人は老後に対する心配が少ない傾向があることがわかったそうです。

逆に考えると、金融に詳しくない人は老後に対する不安が多いということが言えそうです。

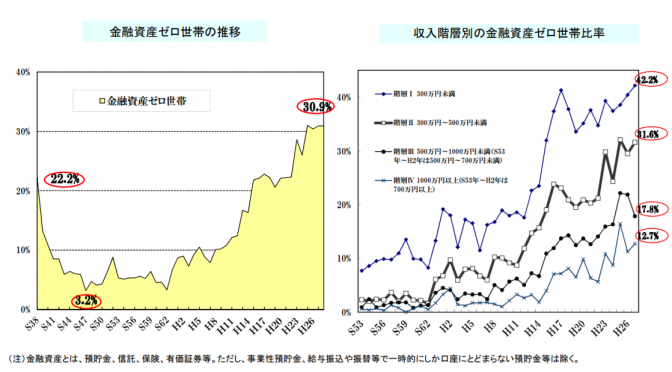

「平成28年度 生活保障に関する調査(速報版)」

(2016/9/20、生命保険文化センター)

今回調査では、自分自身の金融や保険に関する知識がどの程度かを尋ねたが、「詳しい」の割合は、「金融に関する知識」で9.3%、「保険に関する知識」で9.2%となっており、いずれの知識についても「詳しくない」が7割強となっている。

「平成28年度 生活保障に関する調査(速報版)」によれば、金融・保険に関するいずれの知識についても「詳しくない」と答えた人が7割強となっています。

つまり、老後に対する不安を減らすためには、金融・保険・投資といったお金に対する知識を若いうちから学んでいくことが重要になるということです。

では具体的にはどのように対策をしていけばよいのでしょうか?

■個⼈型確定拠出年⾦(iDeCo)やNISAなどの個人年金の仕組みを活用

金融・保険・投資にはリスクがつきもので、そのリスクに対する恐怖から知らないふりをすることを選んでしまう人もいるのではないでしょうか。

まずは、自分の老後をどうしたいかを考えましょう。

次に、そのプランを実現するためには、どれくらいの老後資産を形成しておく必要があるのかを考えましょう。

その際には、今のご自分の状況を把握し、自分の性格・収入の状況に合わせたプランをお金のプロに相談をするのも一つの手段です。

そして、そのプランに合わせて実行していきましょう。

「新産業構造ビジョン」(2017/5/29、経済産業省)によれば、⽼後の資産形成に向けた個⼈型確定拠出年⾦(iDeCo)や積⽴NISAなどの個人年金の仕組みを活⽤していくことが提案されています。

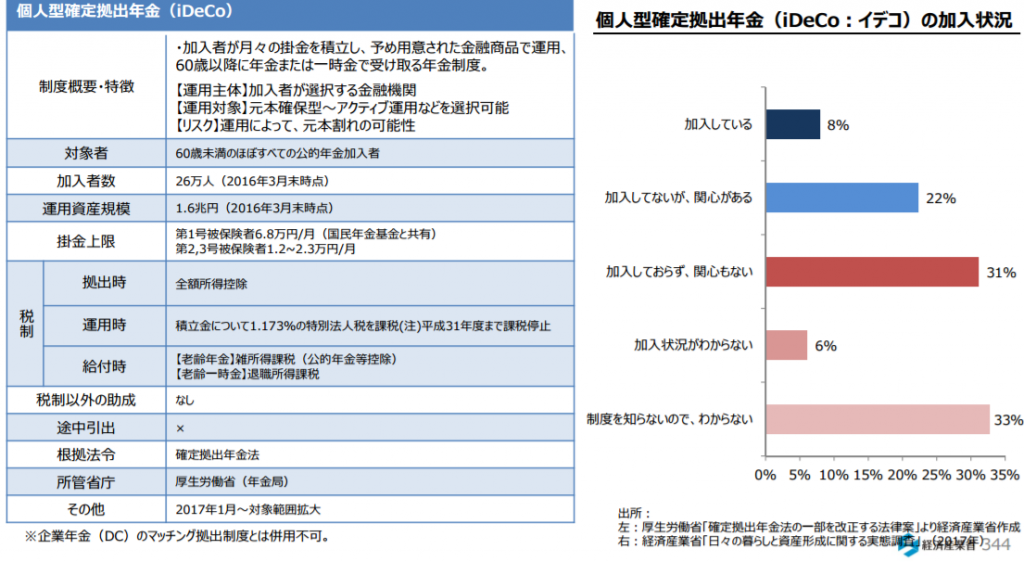

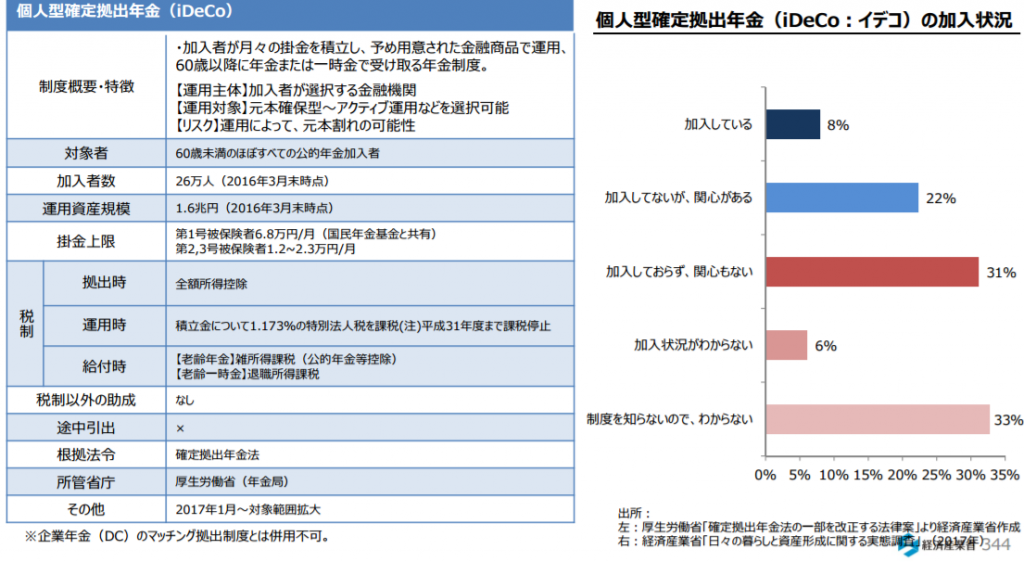

■個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)|新産業構造ビジョン|経済産業省

個人型確定拠出年金(iDeCo)|新産業構造ビジョン|経済産業省

参考画像:「新産業構造ビジョン」(2017/5/29、経済産業省)|スクリーンショット

個人型確定拠出年金(iDeCo)とは、加入者が月々の掛金を積⽴し、予め⽤意された金融商品で運⽤、60歳以降に年金または⼀時金で受け取る年金制度のことで、運用によって、元本割れのリスクも抱えています。

※厚生労働省「確定拠出年金法の⼀部を改正する法律案」より

個人型確定拠出年金(iDeCo:イデコ)の加入状況としては、加入している(8%)、加入していないが関心がある(22%)、加入しておらず関心もない(31%)、加入状況がわからない(6%)、制度を知らないのでわからない(33%)となっています。

※経済産業省「日々の暮らしと資産形成に関する実態調査」 (2017年)より

■個人型確定拠出年金(iDeCo)の基本・メリットをアニメでチェック!

iDeCoについて詳しくは「イデコガイド|国民年金基金連合会」のサイトや動画をチェックしてみてね。

老後について考えよう。iDeCoアニメ vol.1

わかりやすくいうと、イデコは公的年金(国民年金、厚生年金、国民年金基金、厚生年金基金、確定拠出年金、確定給付企業年金、年金払い退職給付)にプラスして個人で加入できる年金のことで、定期預金や保険商品、投資信託などを通して老後に向けて積み立てていき、60歳になったら受け取れる(基本的に60歳にまでは引き出せない)というものです。

iDeCoを知ろう iDeCoアニメ vol.2

会社員や自営業、専業主婦などそれぞれに毎月の掛け金の上限が決まっています。

いずれも毎月5000円の少額から1000円単位で始められ、年一回掛け金の見直しができます。

よくあるご質問 イデコガイド|国民年金基金連合会

iDeCoは、老後の資産形成を目的とした年金制度であり、加入後、給付を受けるまでの期間、運用益非課税のメリットが受けられます。また、NISAにはない税制優遇(掛金全額の所得控除、受給時の所得控除)も与えられています。

iDeCoは少額から始められて、1.掛金全額が所得控除、2.運用益も非課税で再投資、3.受け取るときも大きな控除、という3つの税制優遇があります。

iDeCoは転退職しても持ち運べるという特徴もあります。

金融機関を選ぼう iDeCoアニメ vol.3

運用商品の種類を知ろう iDeCoアニメ vol.4

運用商品を選ぼう iDeCoアニメ vol.5

年金をいつ・いくらもらえるのか知ろう iDeCoアニメ vol.6

iDeCoお申し込みまでの流れ iDeCoアニメ vol.7

●iDeCoの申し込みまでの流れ

1)iDeCoを検討する

2)勤め先の企業年金の状況を確認する

企業型確定拠出年金を導入している場合は加入できない場合もあるので、確認しましょう。

3)資料を取り寄せる

4)運営管理機関を1社に決める

証券会社・銀行・保険会社・信用金庫・信託銀行・投信会社などを運用商品の種類や手数料等を比較して選びましょう。

5)運用商品を決める

自分の年齢や自分のライフプランに合わせて運用商品(例:分散投資をポイントに、元本確保商品、バランス型投資信託の配分を決める)を決める。

6)加入申出書を書く

7)勤め先に事業主証明書の記入を依頼する(会社員・公務員の方のみ)

8)勤め先が事業主証明書を記入し本人に返す

9)加入申出書と事業主証明書を運営管理機関に提出する

10)運営管理機関が国民年金基金連合会に書類を郵送する

11)申出者あてに、記録関連運営管理機関から「口座開設のお知らせ」が届く

12)申出者あてに、国民年金基金連合会から「加入資格確認結果通知」が届く

13)初回の掛け金が引き落とされる(基本的に毎月26日)

■NISA・積立NISA

有価証券・定期預金等による資産形成をしていない世帯は3世帯に1世帯|金融庁

有価証券・定期預金等による資産形成をしていない世帯は3世帯に1世帯|金融庁

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

NISAの基礎知識|金融庁

NISAの最大のメリットは、NISA口座で購入した金融商品(株式や投資信託など)の配当金、譲渡益等が非課税になる点にあります。少額から投資が可能で、5年間、NISA口座で年間120万円の範囲内で購入した金融商品から得た利益(配当金、譲渡益等)に税金がかかりません。

NISAとは、通常金融商品に投資して、売却益や配当益を得ると税金がかかるのですが、NISA口座で購入した金融商品の配当金、譲渡益が非課税になるというメリットがある制度です。

少額投資ができ、5年間NISA口座で年間120万円の範囲内で購入した金融商品から得た利益には税金がかかりません。

●NISA開設までの流れ

NISAを始める|金融庁

1)NISAを取り扱っている金融機関を決める

どんな金融商品を取り扱っているかが金融機関によって異なりますので、証券会社・銀行・信託銀行・投信会社・郵便局・農協・信用金庫・信用組合・生命保険会社・労働金庫からチェックしましょう。

2)金融機関からNISA口座開設書類を入手

3)金融機関に書類を提出

3)金融機関が税務署にNISA口座開設申請

4)税務署が申請書類をチェック

5)金融機関から申請結果の連絡

6)NISA口座開設

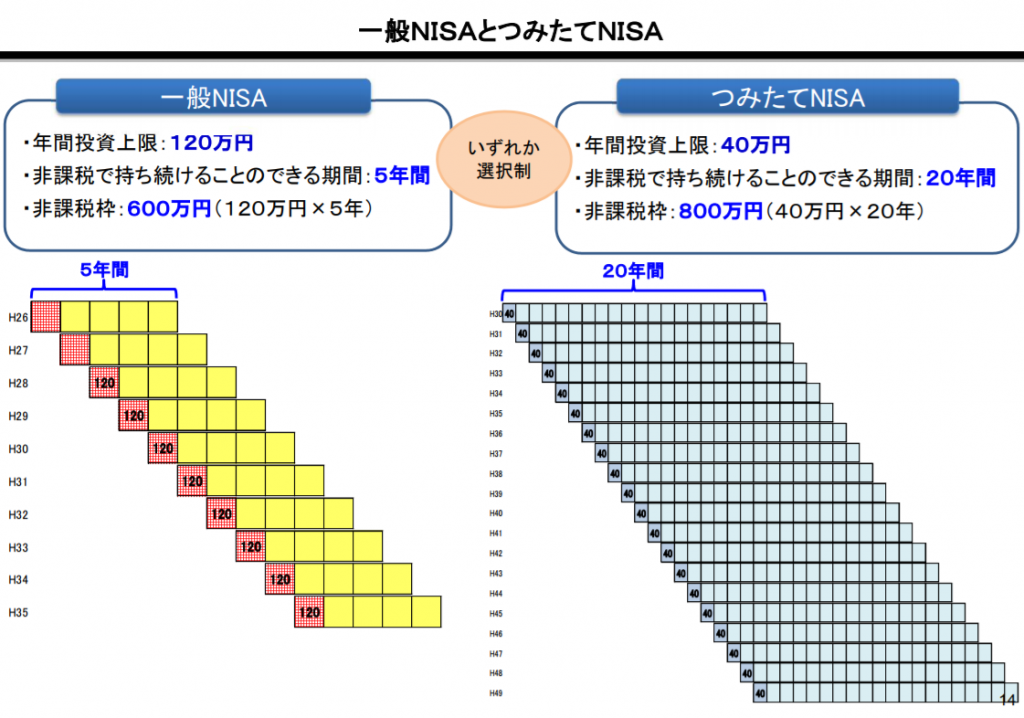

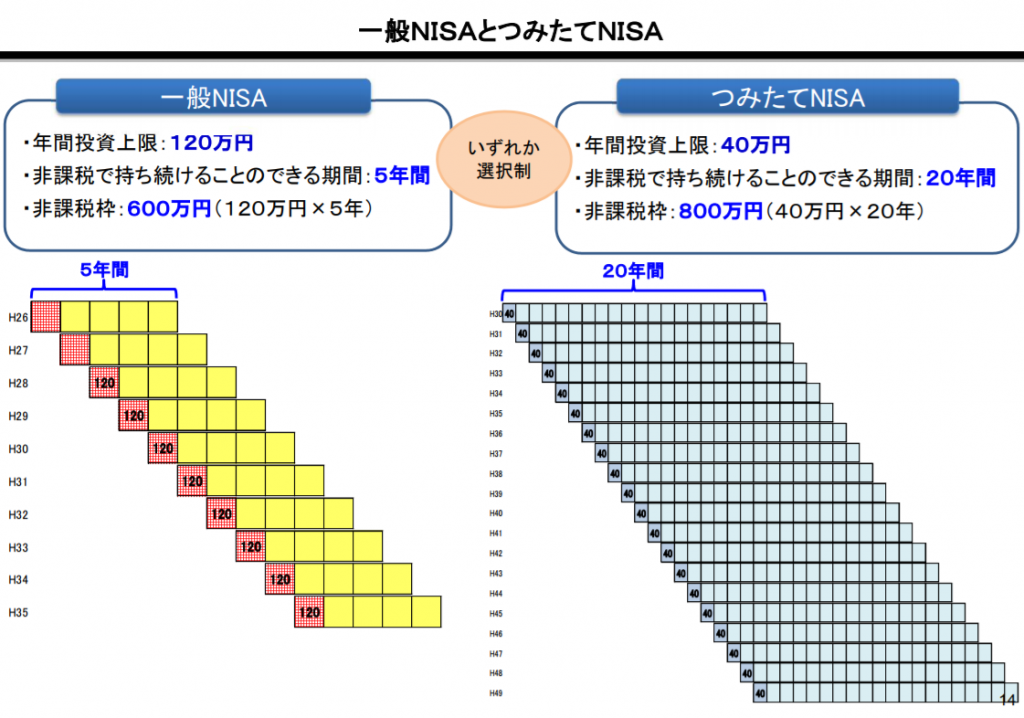

一般NISAとつみたてNISA|金融庁

一般NISAとつみたてNISA|金融庁

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

一般NISAと積立NISAは選択制です。

●一般NISA

・年間投資上限:120万円

・非課税で持ち続けることのできる期間:5年間

・非課税枠:600万円(120万円×5年)

●つみたてNISA

・年間投資上限:40万円

・非課税で持ち続けることのできる期間:20年間

・非課税枠:800万円(40万円×20年)

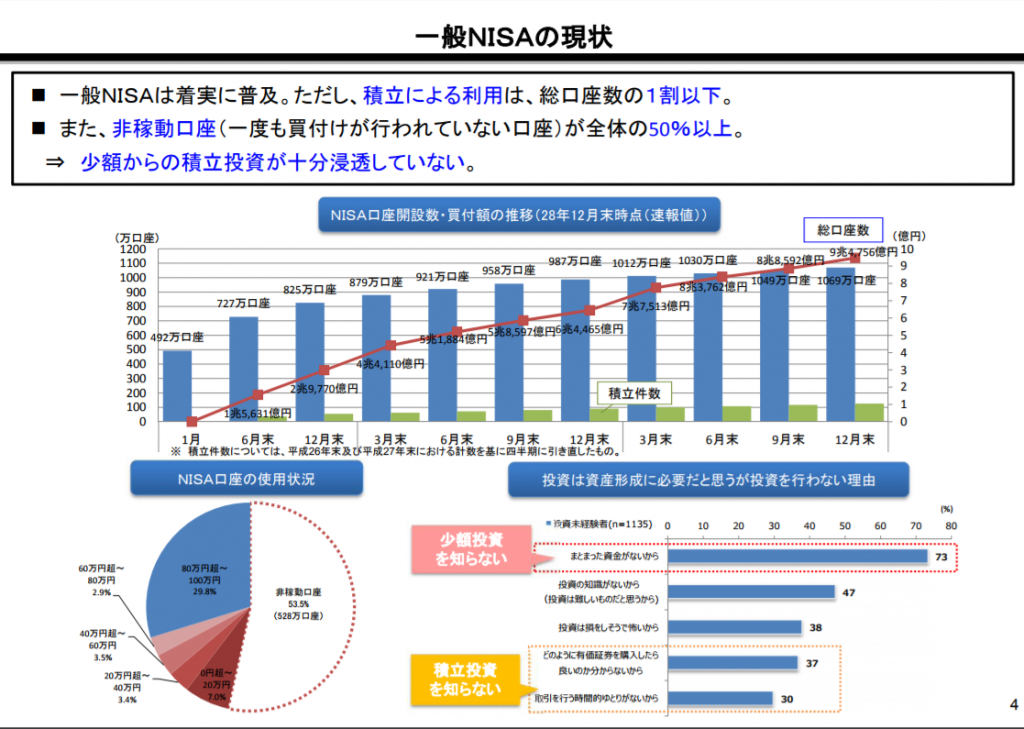

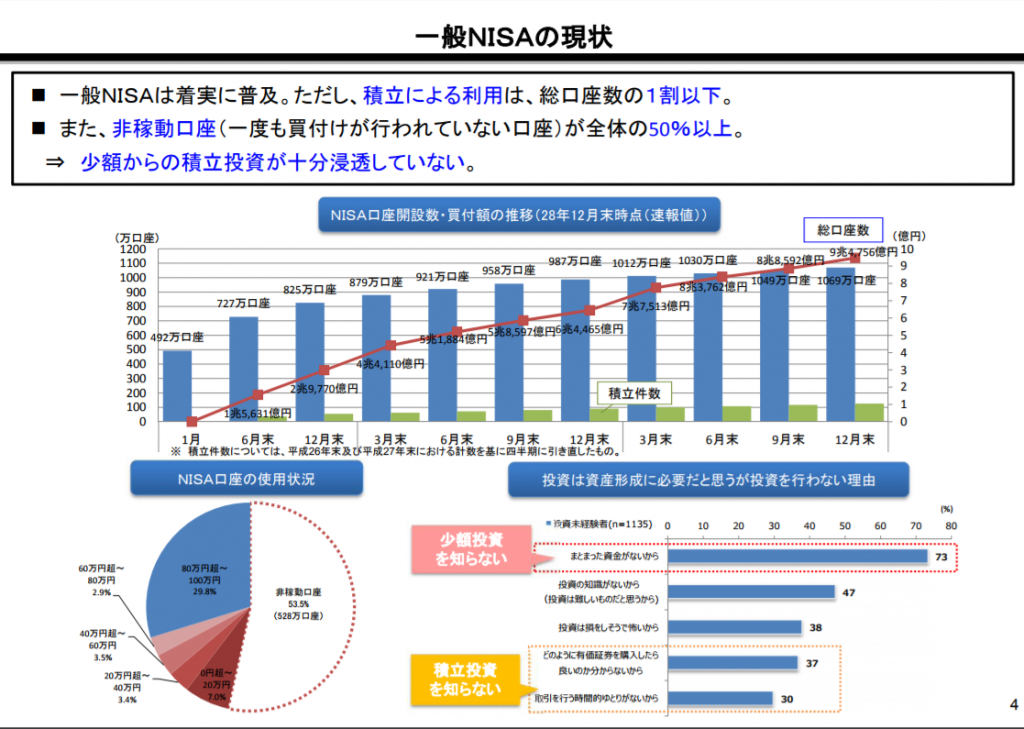

一般NISAの現状|金融庁

一般NISAの現状|金融庁

参考画像:つみたてNISAについて(2017年6月、金融庁)|スクリーンショット

NISA口座開設数・買付額の推移を見ると、着実に総口座数・買い付け額は増加傾向にありますが、NISA口座の使用状況をみると、非稼動口座(一度も買付けが行われていない口座)が全体の50%以上なり、投資は資産形成に必要だと思うが投資を行わない理由からは少額投資や積立投資を知らない人が多いということがわかります。

このように最近ではiDeCoやNISAといった少額投資や積立投資ができる仕組みに加えて、資産運用したいけど時間がないという人向けにWealthNavi(ウェルスナビ)やTHEO(テオ)といったロボアドバイザーというスマホやPCを活用した、自動で資産配分を設定し、ユーザーの代わりに資産運用を行なう資産運用提案サービスもあります。

金融・保険・投資にはリスク(小さくするのも大きくするのも自分次第)がつきものですので、金融商品についてわからないことがあったら、積極的に金融機関で相談し、金融知識を高めていきましょう。

■まとめ

金融リテラシーが高い人ほど老後に対する不安が少ない理由としては2つあると考えられます。

1.金融リテラシーが高い人ほど資産が多いから

2.金融リテラシーの高さが将来の課題に対する対処への自信を深めるから

「お金持ちで、幸せそうにしている人はどんなお金の習慣(金融リテラシー)を持っているのかな?」

と考えて、自分自身の習慣と比べてみて、少しずつ良い方向に変えることができれば、老後の不安は小さなものになるはずです。

老後生活の不安を取り除くためにも、金融・保険・投資などに関するお金に対する知識を学んで、少しずつ行動していきましょう!

【関連記事】

続きを読む ゆとりある老後のためにお金の悩みをなくす方法|お金に対する悩みが尽きない理由は金融・保険・投資などお金に対する知識不足が原因!? →