【目次】

- 働き盛り世代は自分の健康・病気が悩みの原因となっていても具体的に対処しない?

- 具体的にどのような対処をしていけばいいの?

- 生活習慣を見直し、健康的なライフスタイルを意識する

- 病気になる前の備えをし始める

- まとめ

■働き盛り世代は自分の健康・病気が悩みの原因となっていても具体的に対処しない?

by Andrew K. Smith(画像:Creative Commons)

性別(男性・女性)・年齢階級別にみる悩みやストレスの原因からわかることで紹介した厚生労働省の平成13年 国民生活基礎調査の概況にある「性・年齢階級別にみた上位5位までの悩みやストレスの原因」によれば、25歳から34歳までは「自分の健康・病気」に対して男女とも悩むことはないのですが、男性の場合は35歳以降に「自分の健康・病気」(第3位)について悩むようになり、女性も同様に35歳からに「自分の健康・病気」(第4位)について悩みはじめ、45歳以降は「自分の健康・病気」が悩みの原因の第1位となっていきます。

このように35歳以降から「自分の健康・病気」が悩みの原因となっていくのですが、実際の行動としては、具体的な行動をとらない傾向にあるようです。

中年男性は低所得ほど医療機関に入院する割合が高くなっている!?その理由とは?で紹介した千葉大の研究チームによれば、働き盛りの中年男性は、低所得者ほど医療機関に入院する割合が高くなっているそうです。

このようなことになっている理由として、記事では、治療の節約のために日頃の通院を控えた結果、健康を悪化させているのではないかという意見や自分の健康状態を顧みずに仕事を頑張りすぎているのではないかという意見がありました。

40~50代の頑張りすぎる女性は更年期症状などの体調不良の自覚率が高い!で紹介した「ホルモンケア推進プロジェクト」が40~50代の女性333名を対象に行なった「更年期世代女性の体調変化と心理状態」調査によれば、ここ5年で、身体や体調の変化を感じていると答えたのは77.6%で、がむしゃらだと言われた経験がある女性の方がそうでない女性に比べて、体調不良の自覚率が高いという結果が出たそうです。

不調に対してどのような対処を行なっているかというアンケートに対しては、「安静もしくは休養する」(56.2%)、「我慢してやりすごす」(41.5%)といった対処法をする女性が多く、「病院に行く」(26.8%)、「薬局に行く」(18.8%)といった具体的に対処する傾向は低いという結果が出ています。

25~54歳の「働き盛り世代(プライムエイジ)」は、自身の健康状態を顧みずに仕事に打ち込んでいたり、治療費を節約しようと通院を控えたり、体調不良を自覚していながらも具体的に対処する傾向は低いようです。

■具体的にどのような対処をしていけばいいの?

では、具体的にどのような対処をしていけばよいのでしょうか?

大きく分けると2つ。

1.生活習慣を見直し、健康的なライフスタイルを意識する

2.病気になる前にお金の備えをし始める

1.生活習慣を見直し、健康的なライフスタイルを意識する

以前、所得と生活習慣の関係についての記事を紹介しましたが、それによれば、年収が高い人ほど健康を意識していて、健康的な習慣を持っていることがわかります。

「所得と生活習慣等に関する状況」のグラフから見えてくるものー厚生労働省調査を簡単にまとめてみます。

1.喫煙率

性別を問わず、年収が高いと喫煙率は低い、もしくは喫煙率が低いと年収が高いといえそうです。

2.肥満率

男性の肥満は年収に影響を与えないのに対し、女性は肥満率が低くなるほど年収が高くなる、もしくは年収が高いほど肥満率が低いといえます。

3.朝食を食べる習慣

性別に関係なく、朝食を食べる習慣を持つ人ほど年収が高い、もしくは、年収が高い人ほど朝食を食べる習慣を持っているといえます。

4.運動習慣

性別を問わず、運動習慣がある人ほど年収が高い、もしくは、年収が高い人ほど運動習慣を持っているといえます。

5.飲酒

男性の方が特徴的ですが、年収が高い人ほどお酒を飲むようです。

6.睡眠の質

このグラフは女性の方が特徴的で、年収が高い人ほど睡眠の質が良い傾向にあります。

7.野菜摂取量

男女問わず、年収が高い人ほど野菜摂取量が多い、もしくは、野菜摂取量が多い人ほど年収が高いといえます。

低収入ほど野菜不足-厚労省栄養調査で紹介した厚生労働省が発表した2011年の国民健康・栄養調査によれば、低収入ほど野菜の摂取量が不足しているという結果が出たそうです。

また、低所得者ほど生活習慣に問題=野菜食べず、運動しないという記事によれば、低所得者ほど野菜を食べる量が少なかったり、運動の習慣がなかったりと、生活習慣に問題がある傾向があることがわかったそうです。

健康格差とはや健康格差は、収入・学歴などが要因?でも取り上げましたが、社会的・経済的な格差が健康の格差を生んでいるということがWHOでも一つの問題として注目されているようです。

アメリカは健康に対する個人の意識・関心の高さの差が大きいによれば、アメリカでは、健康に対する個人の意識や関心の差が大きいのだそうです。

例えば、起業家の成功の秘訣は「睡眠、食事、運動」によれば、起業家の食生活は、コーヒーをがぶ飲みし、朝から夜までピザを食べ続け、何日も徹夜する生活から、昆布茶やケールを取り入れ、しっかりと睡眠をし、体をよく動かす健康的な生活に変更してきているようです。

また、TWITTER創業者が毎日チェックする「する/しない」リストを健康的な視点から見てみるによれば、Twitterの創業者ジャック・ドーシー「する/しない」リストには、健康を意識した内容を「する」リストに入っています。

【関連記事】

もし、治療の節約のために日頃の通院を控えた結果、健康を悪化させているのだとしたら、「自身の健康こそが最大の資本である」ということを意識することが重要なのだと思います。

【関連記事】

2.病気になる前の備えをし始める

病気になったときに困るのは、お金の悩みです。

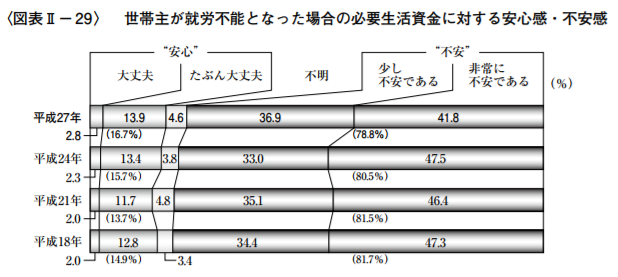

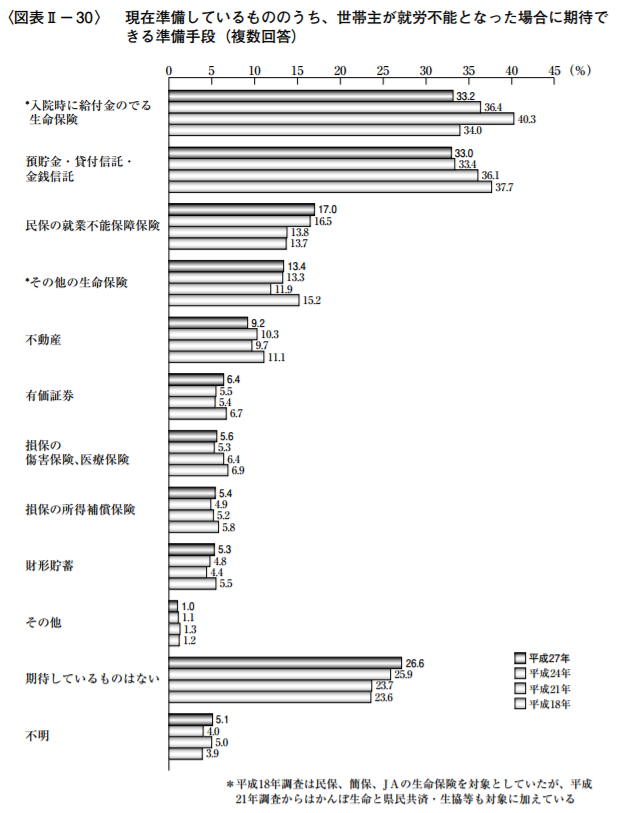

参考画像:平成27年度生命保険に関する全国実態調査〈速報版〉(平成27年9月、生命保険文化センター)|スクリーンショット

(平成27年9月、生命保険文化センター)

世帯主が就労不能となった場合に対する現在の経済的備えについては、『不安』(「少し不安である」と「非常に不安である」の合計)が78.8%(前回80.5%)となっている。

生命保険文化センターの平成27年度生命保険に関する全国実態調査によれば、病気やケガが原因で就労不能になった場合の生活資金に対して約8割の人が「不安」と回答しています。

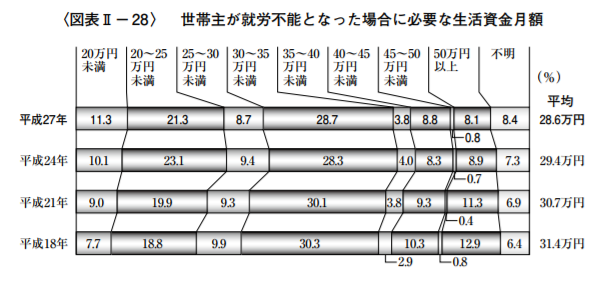

参考画像:平成27年度生命保険に関する全国実態調査〈速報版〉(平成27年9月、生命保険文化センター)|スクリーンショット

世帯主が就労不能となった場合に必要な月額の生活資金はいくらぐらいなのでしょうか?

病気やケガが原因で世帯主が就労不能となり、現在の収入が不安定(大幅な減額、喪失)となった場合の家族の生活費や住宅ローンの支払いなどの備えとして必要と考える生活資金は、月額で平均28.6万円(前回29.4万円)と減少傾向が続いている。

生活費や住宅ローンの支払いなどの備えとして必要な生活資金は月額で平均約29万円なのだそうです。

参考画像:平成27年度生命保険に関する全国実態調査〈速報版〉(平成27年9月、生命保険文化センター)|スクリーンショット

それでは、その必要な生活資金に対する経済的備えとして、どのような準備をしているのでしょうか?

世帯主が就労不能となった場合に対する現在の経済的準備手段として期待できるものは「入院時に給付金のでる生命保険」が33.2%(前回36.4%)と最も多く、次いで「預貯金・貸付信託・金銭信託」33.0%(前回33.4%)、「民保の就業不能保障保険」17.0%(前回16.5%)の順となっている。

現在準備しているもののうち、世帯主が就労不能となった場合に期待できる経済的準備手段としては、「入院時に給付金のでる生命保険」が最も多くなっています。

また、最近では、就業不能になったときに月々の生活費を保障する就業不能保険も出てきています。

→ 就業不能保険・収入保障保険・給与サポート保険とはどんな商品? について詳しくはこちら

治療の節約のために日頃の通院を控えるタイプの人は、健康を悪化させて入院してしまうということがあるということですので、例えば、ソニー損保が提供している、実際にかかった入院治療費の自己負担分に応じて保険金を支払う実費保障タイプの定期型医療保険「ZiPPi〈ジッピ〉」のような医療保険で自己防衛しておく方がいいかもしれません。

公式:ソニー損保の医療保険ZiPPi〈ジッピ〉 カンタンWeb動画:「入院実費型ってなに?」篇

【参考リンク】

- 「入院実費型の医療保険ZiPPi〈ジッピ〉」販売開始~実費保障タイプの、インターネット専用医療保険の販売を開始しました~(2017/1/10、ソニー損保プレスリリース)

最近では、第一生命と日立の共同研究(医療ビッグデータ分析)の成果で、高血圧の生命保険加入基準緩和で紹介したように、医療ビッグデータ解析の結果、「血圧が高くても保険に加入できるのかな」「健康診断の結果が悪かったが保険に加入できるのかな」というように、これまで持病などにより加入できなかった人でも加入できる可能性があることがわかってきています。

これまでは保険に加入できなかった人でも基準見直しで加入できるケースがあるようですので、もう一度相談されてみてもよいのではないでしょうか。

■まとめ

性別(男性・女性)・年齢階級別にみる悩みやストレスの原因からわかることで紹介した厚生労働省の平成13年 国民生活基礎調査の概況にある「性・年齢階級別にみた上位5位までの悩みやストレスの原因」によれば、35歳以降から「自分の健康・病気」が悩みの原因となっていくのですが、25~54歳の「働き盛り世代(プライムエイジ)」は、自身の健康状態を顧みずに仕事に打ち込んでいたり、治療費を節約しようと通院を控えたり、体調不良を自覚していながらも具体的に対処する傾向は低いようです。

病気やけがをしないことが最も大事ですが、いつ起こるかわからないのが病気やケガの悩ましいところです。

病気やけがをした際の不安を一つでもなくすためにも、1.生活習慣を見直して健康的なライフスタイルを意識する、2.病気・ケガをするに前に余裕をもって健康できる間にお金の悩みを解消できるプランを前もって検討してする、とよいのではないでしょうか?

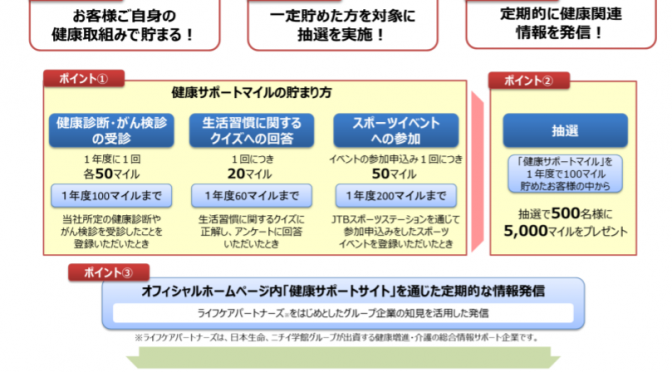

最近の傾向を見ると、保険会社は、保険加入者に対してのサービスや今後ユーザーの健康状態や生活習慣改善の取組みを考慮した保険料が設計される「パーソナル保険」の開発を目指しているようです。

AIの研究によって医療ビッグデータの高度な解析を目指したり、将来病気にかかるリスクや予後の状況を予測するモデルの構築を行なったり、これまでのデータから介護や高額な医療費を必要とする病気ににつながりやすい要因を解析することによって病気予防につながる情報提供や新商品・サービスの開発が行なわれ始めています。

また、保険とIOTを融合した健康増進サービスの開発に注目!|ウェアラブルデバイスをつけて毎日運動する人は生命保険・医療保険の保険料が安くなる!?によれば、損保ジャパン日本興亜ひまわり生命保険株式会社はFitbitを導入し、健康と運動データとの関係を分析する取り組みを行い、今後の新しい保険商品の開発を検討しているそうです。

「あるく保険」|健康増進活動に応じて保険料をキャッシュバックする業界初の商品|東京海上日動あんしん生命保険によれば、東京海上日動あんしん生命保険株式会社(あんしん生命)はNTTドコモと共同で、保険加入者にウェアラブルデバイスを貸与し、アプリで計測された健康増進活動に応じて保険料の一部をキャッシュバックする商品「あるく保険(新医療総合保険 健康増進特約付加)」を開発しました。

今後、ウェアラブルデバイスから得られるデータにより、運動をする機会が多い人が病気になるリスクが低いということがわかったとするならば、そのデータに基づいた新しい保険商品(例:ウェアラブルデバイスをつけて、毎日運動をしている人は保険料が安くなる)の開発が検討されていくでしょう。

つまり、健康的なライフスタイルを意識することが自身の健康を守ると同時に、保険料もお得になるのです。

また、早めに検討することは金融や保険に関して学ぶ良い機会になると思います。

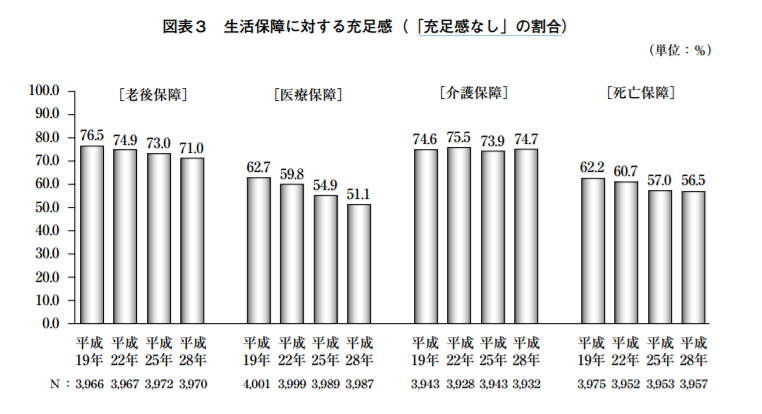

(2016/9/20、生命保険文化センター)

今回調査では、自分自身の金融や保険に関する知識がどの程度かを尋ねたが、「詳しい」の割合は、「金融に関する知識」で9.3%、「保険に関する知識」で9.2%となっており、いずれの知識についても「詳しくない」が7割強となっている。

金融・保険に関するいずれの知識についても「詳しくない」と答えた人が7割強となっています。

働き盛り世代にとっては、金融・保険に関する知識を若いうちから身につけていくことが自分の身を守る手段となるので、少しずつ勉強していきましょう。

【参考リンク】

続きを読む 働き盛り世代こそ健康的なライフスタイルを意識して、病気になる前にお金の備え(入院保険・医療保険)をしておこう!